لا بد أن تكون هناك بعض المناسبات المحرجة أثناء قيامنا بالمناورة في صناعة العملات المشفرة ، والتحويلات عبر السلاسل هي إحداها.

إليك مثال بسيط: عند تبديل ETH من Ethereum إلى Polygon’s Matic يجب عليك أولاً المرور عبر جسر Polygon الرسمي ،ومع ذلك وجدت أن هناك حدًا أدنى لذلك قمت بالتبديل إلى Connext وحاولت تبديل ETH إلى Matic من خلال Quickswap ، ولكن لسوء الحظ و نظرًا لضعف السيولة في DEX سيستغرق الأمر حوالي 1.5 ساعة لإكمال التحويل ، إن تجربة المستخدم خلال هذه العملية بأكملها مروعة: التحويل يستغرق وقتًا طويلاً وغير فعال ويخشى المستخدمون دائمًا من الخسارة المحتملة لعملاتهم المشفرة ، علاوة على ذلك بعد إجراء هذه العملية الطويلة غالبًا ما يفقد مستخدمو التشفير أفضل توقيت ، على هذا النحو غالبًا ما يكون من الأفضل شراء وسحب العملات المشفرة في CEX.

لذلك كلما احتجنا إلى إجراء عمليات عبر السلاسل من أعماق قلوبنا نسأل: متى سيكون هناك تبادل نهائي عبر السلاسل يدعم النقل المريح والآمن والسريع للأصول عبر

سلاسل الكتل المتعددة؟

على الرغم من وجود عدد من المشاريع الرائدة في فئة الجسور عبر سلاسل الخارجية مثل Multichain (Anyswap سابقًا) و cBridge إلا أن هذه المنتجات يمكنها فقط مبادلة الأصل X في السلسلة A إلى الأصل X في السلسلة B ، كما يمكن أن يحول تطبيق chain الأصل X في السلسلة A إلى أصل X في السلسلة B ، وسيكون قادرًا على تحسين كفاءة المعاملات على السلسلة بشكل كبير بالإضافة إلى تجارب المستخدم.

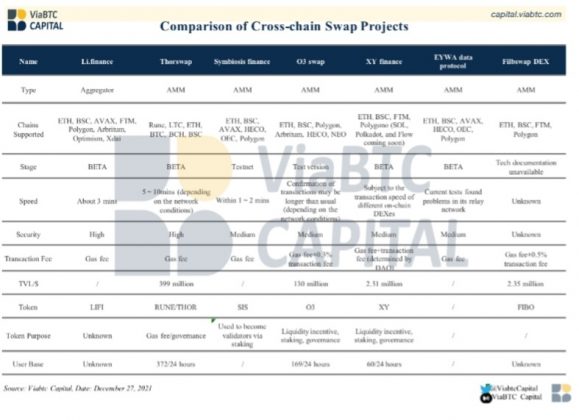

لمعالجة هذه المعضلة سنقارن اليوم المشاريع التي تركز على المقايضة عبر السلاسل ونكتشف المرشحين المحتملين الذين قد يوفرون التبادل النهائي عبر السلاسل.

قبل مناقشة المشاريع المحددة يجب علينا أولاً تحديد معايير المقايضة الناضجة عبر السلاسل ، بادئ ذي بدء السلامة هي الأولوية رقم 1 ، ففي الآونة الأخيرة كانت عمليات القرصنة عبر السلاسل متكررة وتتضمن كمية هائلة من الأصول ، على سبيل المثال في عام 2021 أدت نقاط الضعف في نظامي O3 و THORSwap إلى اختراق أصول تبلغ قيمتها مئات الملايين من الدولارات. على هذا النحو يجب أن تكون المقايضة الناضجة عبر السلاسل قادرة على استخدام تقنيات مثل التوقيع المتعدد والعقود الذكية لقفل الأصول أو زيادة تكلفة القرصنة من خلال سلسلة من التصميمات بحيث لا يتمكن المتسللون من تحقيق أي ربح وبالتالي القضاء على احتمال وقوع هجمات. ثانيًا : مع الأخذ في الاعتبار أنه كلما زاد عدد السلاسل والأصول العامة التي تدعمها خدمة المقايضة كلما انخفضت تكلفة الاحتكاك ، يجب أن تكون المقايضة عبر السلاسل الراسخة متوافقة مع عمليات النقل عبر السلاسل عبر سلسلة EVM وغير EVM ، بالإضافة إلى ذلك تعد عمليات النقل السريع عبر السلاسل أيضًا أحد الاعتبارات الرئيسية لأن المعاملات السلسة تعمل على تحسين تجربة المستخدم ، أخيرًا يجب أن تتميز خدمة المقايضة المثالية بتكاليف منخفضة عبر السلسلة مما قد يقلل من انزلاق المعاملات أو يبسط عملية التحويل.

بعد الاطلاع على 34 حلاً عبر السلاسل الحالية وجدنا سبعة مشاريع تدعم التبادل عبر السلاسل واعتمادًا على التقنيات التي يستخدمونها يتم تقسيم هذه المشاريع إلى فئتين :

- مجمعات التبادل عبر السلاسل .

- مقايضة AMM عبر السلاسل.

I.مجمّعات المبادلة عبر السلاسل

تجمع مجمعات المبادلة عبر السلاسل معًا جسورًا مختلفة عبر السلاسل والتي تتوافق تلقائيًا مع الاحتياجات المختلفة لتوفير أفضل المسارات للمستخدمين للاختيار من بينها.

1. Li.Finance

تجمع Li.Finance بين الجسور عبر السلاسل المختلفة وسيولتها مع DEXes أو مجمعات DEX على سلاسل مختلفة لتحقيق مبادلة أي رمز مميز على أي blockchain. في الشكل 1 يمكنك العثور على توضيح بسيط للأساس المنطقي عبر السلاسل لـ Li.Finance.

الشكل 1: الأساس المنطقي عبر السلاسل لـ Li.Finance

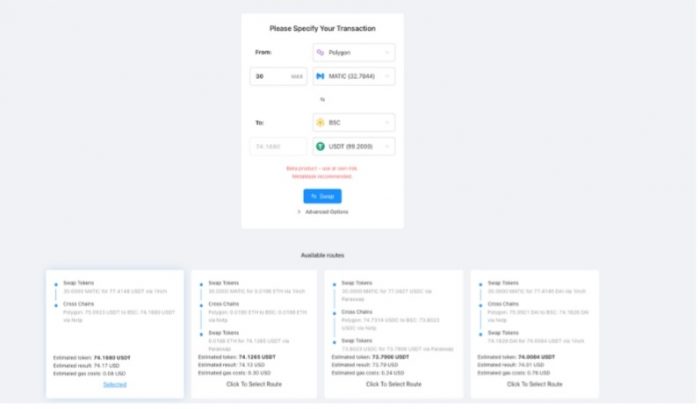

من الشكل 2 يمكننا أن نقول أنه عند تبديل Matic على Polygon إلى USDT على BSC يوفر Li.Finance أربعة مسارات موضحة بوضوح ، بالإضافة إلى الرسوم المقابلة للمقارنة كما يمكن للمستخدمين اختيار المسار وفقًا لاحتياجاتهم.

الشكل 2: واجهة Li.Finance

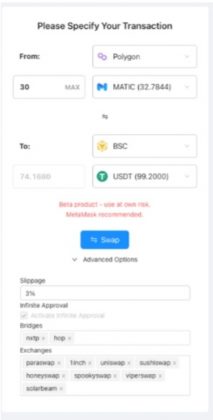

بالإضافة إلى ذلك يوفر Li.Finance أيضًا خيارات مخصصة تتيح للمستخدمين تحديد الانزلاق المحدد والجسور عبر السلاسل و DEXes (كما هو موضح في الشكل 3).

الشكل 3: واجهة الخيارات الشخصية في Li Finance

في الوقت الحالي يدعم الإصدار التجريبي من Li.Finance سلاسل Layer 1 العامة بما في ذلك ETH و BSC و AVAX و FTM و Moonriver ، بالإضافة إلى سلاسل Layer 2 العامة مثل Arbitrum و Optimism و Xdai ، أثناء تجميع 1inch و Paraswap و Quickswap ، Pancakeswap ، Honeyswap ، إلخ. فيما يتعلق بالجسور عبر السلسلة تقدم Li.Finance الآن بروتوكول Nxtp (Connext) وبروتوكول Hop وتختبر استخدام Anyswap و cBridge و Horizon.

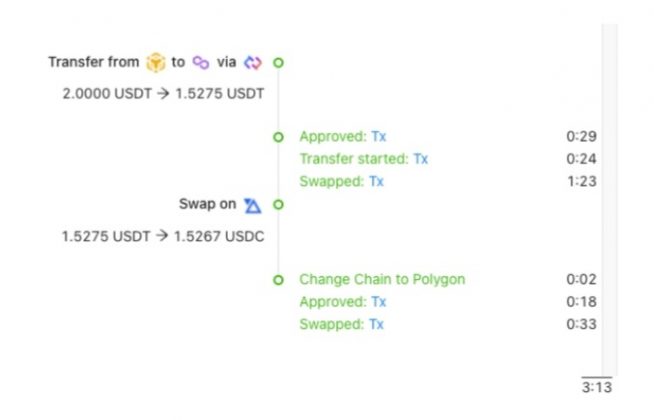

فيما يتعلق بتجربة المستخدم يتميز Li.Finance بواجهة سهلة الاستخدام للمعاملات ويدعم الخدمات الشخصية ، وفي المتوسط يُكمل Li.Finance المعاملة في حوالي 3 إلى 4 دقائق ، كما هو موضح في الشكل أدناه يتم الانتهاء من تحويل USDT على BSC إلى USDC على Polygon في 3 دقائق و 13 ثانية مع رسوم معاملة قدرها 0.47$ . يشار إلى أنه لا يمكن إغلاق الصفحة أثناء التحويل ، وعلاوة على ذلك يجب على المستخدمين تأكيد المعاملة في محفظتهم وفقًا لخطوات المعاملة.

الشكل 4: مسار معاملة Li.Finance

على الرغم من مزايا المشروع إلا أنه لا يزال في مرحلة الاختبار المبكر ولم يصدر رمزه المميز ، وعلاوة على ذلك خلال اختبارات السلسلة المتقاطعة تم تحديد عدد من المشاكل ، فعلى سبيل المثال عند نقل التشفير من ETH إلى BSC سيتم إخبار المستخدمين أنه من المستحيل القيام بذلك لأنه لا يمكن العثور على مسار بسبب وجود حد أدنى. بالإضافة إلى ذلك أبلغ بعض المستخدمين أنهم لا يستطيعون استلام الرموز المميزة المبادلة أثناء عملية المبادلة وأن المعاملة لا يمكن إتمامها إلا يدويًا ، و من ناحية أخرى كان الفريق أيضًا يستجيب لمثل هذه المشكلات لحلها.

يستخدم FundMovR الأساس المنطقي للمبادلة عبر سلاسل مماثلة لتلك المعتمدة من قبل Li.Finance ومع ذلك نظرًا لأن FundMovR لم تطلق منتجها بعد فلن نناقشه هنا.

ملخص:

تتمثل ميزة مجمعات المقايضة عبر السلاسل في أنها يمكن أن تعوض نقص السيولة أو الانزلاق المفرط لبروتوكول سيولة واحد مع تحسين تجارب المستخدم ، وفي الوقت نفسه فإن عيوبها واضحة أيضًا.

في جوهرها تم تصميم هذه المجمعات لربط الجسور عبر السلاسل و DEXes مما يسمح للمستخدمين بالمشاركة في عمليات عبر سلسلة من خلال واجهات مستخدم بسيطة وواضحة ، على هذا النحو هناك عدد قليل من الحواجز أو الخنادق التقنية.

2. مقايضة AMM عبر السلاسل

يعد AMM الآن النهج الأكثر انتشارًا عبر السلاسل ، على سبيل المثال تستخدم كل من Hop و Anyswap و O3 AMM للعمليات عبر السلاسل.

تقوم AMM بتجميع السيولة في السلاسل المختلفة لبناء مجمع معاملات عبر السلاسل ، هنا سنركز على THORSwap و XY Finance و Symbiosis ، لن تتم مناقشة مشاريع AMM الأخرى لأنها تستخدم مبررات مماثلة للمبادلات عبر السلاسل.

1. THORSWAP

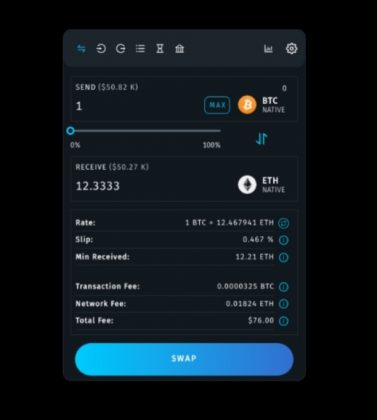

بصفتها مُجمِّع DEX متعدد السلاسل استنادًا إلى بروتوكول السيولة عبر السلاسل الخاص بـ THORChain ، تدعم THORSwap الآن المقايضة غير الوقائية بين ستة سلاسل أصلية (BTC و ETH و BSC و BCH و LTC و THORChain) والتي تغطي أكثر من 20 أصلًا ، حيث يتم توفير 50 ٪ من السيولة من خلال RUNE ، بينما يتم توفير 50 ٪ الأخرى من خلال أصول التشفير (مثل BTC) ، ويمكن لمقدمي السيولة الحصول على رموز RUNE كحافز. تستخدم THORSwap RUNE كطبقة وسطى ، على سبيل المثال عند تبديل BTC إلى ETH سيكون المسار هو BTC → RUNE → ETH.

فيما يتعلق بتجربة المستخدم تقدم THORSwap تحويلًا غير EVM للأصول الأصلية مثل BTC و LTC و BCH ، والتي ملأت الفجوة في النقل عبر السلسلة لمثل هذه الأصول الأصلية ، الوقت المطلوب للتحويل يخضع لشروط الشبكة الخاصة بشبكات البلوكشين المختلفة ، بشكل عام يستغرق الأمر حوالي 5-10 دقائق لمبادلة الأصول عبر سلاسل مختلفة على THORSwap ، وبالإضافة إلى ذلك يجب على المستخدمين دفع رسوم التحويل في شبكتين ، ومع ذلك لاحظنا أيضًا أن THORSwap لا تزال تعاني من انزلاق كبير فيما يتعلق بأحواض السيولة مع عدم كفاية السيولة.

عند الحديث عن الأمان يعتمد THORSwap على التحقق متعدد العقد ويجب على العقدة أن تفرط في تنسيق RUNE لتصبح مدققًا ، مثل هذا التصميم يلغي إمكانية العقد المؤذية ، ومع ذلك خلال مرحلة testnet خسرت THORChain آلاف الدولارات بسبب القرصنة ، وعلى الرغم من أن الفريق عوض الخسارة باستخدام أمواله الخاصة إلا أن أمان THORSwap لا يزال مشكوكًا فيه ، كما تم تأجيل إطلاق شبكته الرئيسية نتيجة لذلك.

في الآونة الأخيرة أعادت THORSwap تنشيط مقايضة مجموعاتها المتقاطعة تدريجيًا وأعلنت عن إصدار THOR رمز الحوكمة الخاص بها في نوفمبر 2021.

2. XY للتمويل

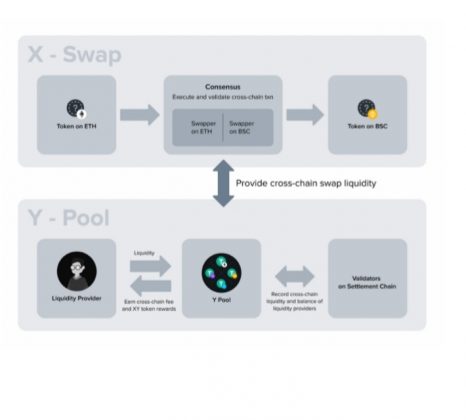

XY Finance عبارة عن مقايضة لامركزية عبر سلاسل تدمج سيولة DEXes لا تدعم فقط نقل الأصول عبر السلسلة ولكن أيضًا تبادل NFT و GameFi ، حيث يتم تشغيل مقايضة XY Finance بواسطة X Swap و Y Pool.

الأول يجمع سيولة DEX لتوليد أفضل مسار للتحويلات عبر السلاسل بينما يحصل الأخير على سيولة من خلال حوافز رموز الحوكمة XY أثناء عملية السلسلة المتقاطعة ، يتيح Y Pool تحويل العملات المستقرة الوسيطة ففي الوقت الحالي يتم دعم USDT فقط على سلاسل مختلفة ، حيث يمكن لموفري السيولة إيداع USDT على blockchain في المجمع للحصول على حوافز XY.

الشكل 5: الأساس المنطقي عبر السلاسل لـ XY Finance

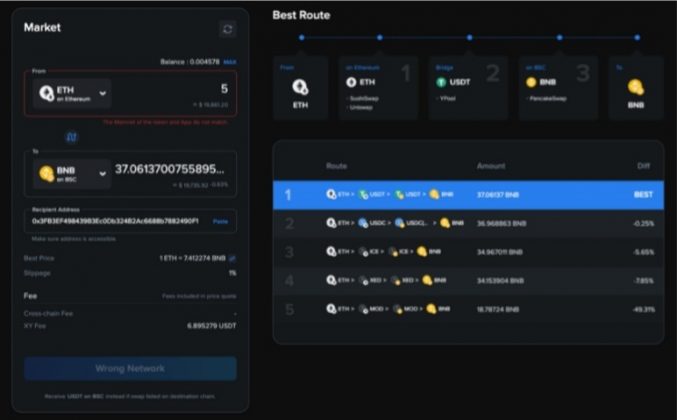

الشكل 6: واجهة عبر السلاسل لـ XY Finance

من الشكل 6 الذي يوضح واجهة XY Finance يمكننا أن نرى أنه عند مبادلة ETH على سلسلة ETH إلى BNB في سلسلة BSC يُظهر الجانب الأيسر من الواجهة قيمة الرموز المميزة المستلمة وعنوان المستلم و رسوم التحويل ، حيث أن الجانب الأيمن يخبرنا عن أفضل مسار للتحويل عبر السلاسل: قم بتبديل ETH إلى USDT على ETH من خلال sushiswap / uniswap ، ثم إلى USDT على BSC من خلال Y Pool ، وأخيراً إلى BNB من خلال Pancakeswap.

لاحظنا أن هناك حدًا أدنى للتحويل على ETH ويتم تحديد الرسوم في النهاية بواسطة DAO اعتمادًا على سلاسل مختلفة ، من حيث تجربة المستخدم يتميز XY Finance بواجهة مستخدم واضحة وموجزة تتيح لك اختيار عنوان المستلم وإظهار رسوم المعاملة ، وعلى وجه الخصوص لا تقتصر XY Finance على تبادل الأصول عبر السلاسل ولكنها تعمل أيضًا على مبادلة NFT و GameFi عبر السلاسل.

عيبه هو أن هناك حدًا أدنى عندما يتضمن التحويل ETH وقد لا يتم تغيير أفضل مسار افتراضي ، فبصرف النظر عن هذا تعاني XY Finance أيضًا من عدم كفاية السيولة والانزلاق الكبير عندما يتعلق الأمر بالأصول طويلة الأمد.

فيما يتعلق بالأمن لم يصدر المشروع أي وثيقة تحدد كيف سيضمن أمنه سنحتاج أن ننتظر ونرى.

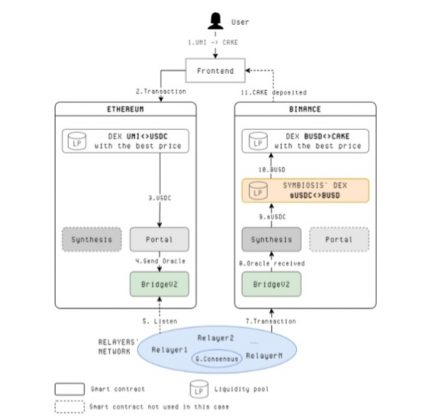

3. التكافل المالية

Symbiosis Finance هو بروتوكول سيولة لامركزي متعدد السلاسل يسمح للمستخدمين بنقل الأصول عبر جميع سلاسل الكتل المتوافقة مع EVM وغير المتوافقة مع EVM عند انزلاق منخفض مع بقاء المالك الوحيد للأموال (غير أمينة) ، يدعم البروتوكول حلول ETH و BSC و Polygon و AVAX و HECO و WASM (Solana و Terra).

يستخدم Symbiosis عملات ثابتة مختومة sToken (sUSDT ، SUSDC ، sBUSD ، إلخ) كرمز وسيط وسيتم قفل كل sToken في العقد الذكي و 1: 1 مرتبط بالأصل الأصلي ، فهناك عملة مستقرة في كل سلسلة.

يوفر Symbiosis تجمع سيولة (عملة ثابتة <> sToken) لكل زوج blockchain يدعم التبادل عبر السلاسل ، اما فيما يتعلق بالتوجيه عبر السلاسل يتم تداول sTokens على كل blockchain بأقل رسوم غاز.

عند مبادلة الأصول من blockchain برسوم غاز عالية إلى blockchain برسوم غاز منخفضة على سبيل المثال عند مبادلة UNI ERC20 على Ethereum إلى CAKE BEP20 على BSC يكون المسار كما يلي:

UNI → USDC → sUSDC → BUSD → كعكة

(كما هو مبين أدناه) .

الشكل 7: عملية التعايش عبر السلسلة

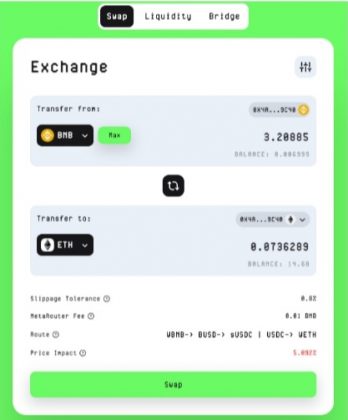

في الوقت الحالي لا يدعم Symbiosis سوى الرموز المميزة لشبكة الاختبار للتجارب ،ومن منظور تجارب المستخدم يأتي Symbiosis بواجهة واضحة تسمح لك باختيار عنوان المستلم وتمكين العمليات السلسة.

لزيارة موقع CoinEx : اضغط هنا

في Symbiosis يستغرق الأمر عادةً حوالي دقيقة إلى دقيقتين لإكمال المعاملة والتي قد تتعلق بشبكة الاختبار ، وعيبه هو أن بعض مجمعات السيولة لا تحتوي على سيولة كافية مما قد يؤدي إلى انزلاق 100٪ وفشل في إجراء المعاملات.

الشكل 8: واجهة التبادل عبر السلاسل في Symbiosis

عندما يتعلق الأمر بالأمان يستخدم Symbiosis أيضًا التحقق متعدد العقد مما يعني أن العقدة يجب أن تشارك قدرًا معينًا من SIS لكي تصبح عقدة ترحيل ، بالإضافة إلى ذلك لا يمكن أن تستمر عملية التبادل عبر الجسور إلا بعد التأكيد بمقدار ثلثي عقد الترحيل ، ومن منظور تقني يتم ضمان أمان شبكة الترحيل عن طريق الحوسبة متعددة الأطراف (MPC) ، وبروتوكول مخطط توقيع العتبة (TSS) ، والودائع ، ومع ذلك بالنظر إلى آلية DPOS قد لا يتم تطبيق اللامركزية بشكل كامل على عقد التكافل في المرحلة الأولية وقد تكون عرضة للهجمات ، لذلك لم يطلق فريق المشروع شبكته الرئيسية ، ربما هم ينتظرون التكافل لتطوير سيولة رمزية كافية والمزيد من المصادقات اللامركزية.

ملخص:

تتشابه جميع الأسباب المنطقية لمشاريع المقايضة عبر سلاسل AMM: فهي تحقق مقايضات عبر سلسلة من خلال تجميع سيولة DEX و AMM على سلاسل مختلفة ، حيث تهدف هذه البروتوكولات في جوهرها إلى بناء مجمعات AMM سائلة ، على الرغم من أن كلاً من XY Finance و Symbiosis يستخدمان عملات مستقرة على سلاسل مختلفة لبناء مجمعات سيولة فإن الأول يشجع المستخدمين على توفير السيولة من خلال تقديم مكافآت XY الرمزية ففي حين أن الأخير لم يبدأ زراعة العائد ، ولا يمكن استخدام الرمز المميز إلا ليصبح مدققًا عبر ماسك. من ناحية أخرى تعمل THORSwap على بناء مجمعات سيولة لـ RUNE والرموز المميزة المقابلة لها.

تتمثل مخاطر مثل هذه المشاريع في أن مجمعات AMM التي يتم إنشاؤها ذاتيًا معرضة للقرصنة وقد تعاني من فقدان السيولة بسبب عدم كفاية الأمان لشبكتها الأساسية أو البروتوكول نفسه ، على سبيل المثال في عام 2021 تعرضت كل من O3 و THORChain للهجوم عدة مرات. ثانيًا سيؤدي الافتقار إلى سيولة AMM في المجمعات ذاتية البناء إلى انزلاق كبير ويجعل من الصعب إجراء المعاملات.

هذه مشكلة شائعة للعديد من مشاريع التبادل عبر السلاسل في المراحل المبكرة من AMM حيث يتمثل أحد الحلول في بدء زراعة المحاصيل واستخدام الرموز المميزة للبروتوكول لتحفيز توفير المزيد من السيولة ، وأخيرًا و نظرًا لاعتماد التحقق متعدد العقد تعاني هذه المشاريع من عدم كفاية اللامركزية في المرحلة المبكرة كما أن المدققين المؤذيين يمثلون أيضًا مخاطر محتملة ،ومع ذلك فإن هذه المشكلة ليست مستعصية على الحل ، على سبيل المثال في THORSwap يجب على العقدة أن تفرط في تنسيق RUNE لتصبح مدققًا مما يلغي إمكانية العقد المؤذية.

بشكل عام لا يوجد أي قائد حقيقي في فئة المقايضات عبر السلاسل كما أن هذا القطاع يعاني أيضًا من المثلث المستحيل للأمان وقابلية التوسع وقابلية التشغيل البيني. بصفته أكثر مشاريع المقايضة عبر السلاسل شيوعًا تجمع Li.Finance العديد من DEXs والجسور عبر السلاسل. على الرغم من أن القيام بذلك يضيف المزيد من المخاطر الخارجية إلا أن هذا النهج يزيل أيضًا مخاطر فقدان الأموال داخل البروتوكول نفسه ، علاوة على ذلك يُظهر Li.Finance أداءً رائعًا في العديد من النواحي بما في ذلك التشغيل والسرعة وعدد السلاسل المدعومة ، ومن ناحية أخرى حققت مشاريع التبادل عبر السلاسل الأخرى لـ AMM أيضًا مقايضات من حيث الأمان والسرعة ، بالإضافة إلى ذلك يواجهون أيضًا تحدي عدم كفاية السيولة.

بشكل عام لا يوجد أي قائد حقيقي في فئة المقايضات عبر السلاسل كما أن هذا القطاع يعاني أيضًا من المثلث المستحيل للأمان وقابلية التوسع وقابلية التشغيل البيني. بصفته أكثر مشاريع المقايضة عبر السلاسل شيوعًا تجمع Li.Finance العديد من DEXs والجسور عبر السلاسل. على الرغم من أن القيام بذلك يضيف المزيد من المخاطر الخارجية إلا أن هذا النهج يزيل أيضًا مخاطر فقدان الأموال داخل البروتوكول نفسه ، علاوة على ذلك يُظهر Li.Finance أداءً رائعًا في العديد من النواحي بما في ذلك التشغيل والسرعة وعدد السلاسل المدعومة ، ومن ناحية أخرى حققت مشاريع التبادل عبر السلاسل الأخرى لـ AMM أيضًا مقايضات من حيث الأمان والسرعة ، بالإضافة إلى ذلك يواجهون أيضًا تحدي عدم كفاية السيولة.

إذا نظرنا إلى الوراء في عام 2021 حيث حققت السلاسل العامة نموًا سريعًا ، فقد تم أيضًا توسيع النظام البيئي لشركة BSC و Sol و Avax و Terra بحثًا عن معدل الاستخدام الأمثل لرأس المال و تدفقت الأموال على Ethereum تدريجيًا إلى سلاسل الكتل الأخرى وفي ظل هذه الخلفية يمثل التبادل عبر السلاسل حاجة ملحة على مدى السنوات الأخيرة ، أدت مناقشة قابلية التشغيل البيني وقابلية التوسع إلى ظهور العديد من الحلول.

يقوم Polkadot و Cosmos باستكشاف هذه الموضوعات لفترة طويلة لكنهم فشلوا حتى الآن في تقديم أي منتج ، ومن ناحية أخرى بنى بروتوكول REN جسرًا خفيف الوزن عبر سلسلة ، مما فتح المزيد من إمكانيات السلسلة المتقاطعة ، حيث لا تتطلب التطبيقات عبر السلسلة بنية أساسية آمنة ضخمة ، فبدلاً من ذلك يربط جسر بسيط عبر سلسلة سلاسل عامة مختلفة ،اما في الوقت الحالي تتجه المشاريع عبر السلاسل نحو هدف تعزيز الأمان والتحويلات السريعة والتكاليف المنخفضة.

في المستقبل يمكننا أن نرى المزيد من الاحتمالات في فئة السلاسل المتقاطعة ، لا تقتصر المقايضة عبر السلاسل بأي حال من الأحوال على الأصول فقط كما يمكن أن تغطي أيضًا NFTs والأصول داخل اللعبة ، على سبيل المثال هناك طلب قوي على المقايضة عبر السلاسل لـ NFTs.

وفي الوقت الحالي تعد تكلفة معاملات NFT على Ethereum مرتفعة للغاية ومن شأن تبديل NFT المستندة إلى Ethereum إلى سلاسل أخرى للمعاملات أن يعزز بشكل كبير تطوير NFTs مع تمكين المزيد من الأشخاص من المشاركة في صفقات NFT ، علاوة على ذلك فإن قابلية التشغيل البيني للأصول مثل الصور الرمزية والعناصر الموجودة في ألعاب blockchain المختلفة ستكون أيضًا جذابة للغاية مما سيوفر تجارب ألعاب محسّنة.

في هذا الصدد تعتبر مشاريع مثل XY Finance و Mosaic رائدة ، حيث يمكن أن تستخدم تجربة المستخدم للمبادلة عبر السلاسل الكثير من التحسينات ، على سبيل المثال يمكن نشر التطبيقات عبر السلاسل داخل محافظ العملات المشفرة وسيتم تشغيل العمليات عبر السلاسل تلقائيًا عند طلب الدفع عبر السلسلة ، مما يلغي الحاجة إلى إيجاد جسر مناسب عبر سلسلة وعلى الرغم من وجود محافظ تدمج بالفعل وظائف عبر السلاسل إلا أنها لا تزال تعاني من مشاكل مثل ضعف الأمن وعمليات النقل البطيئة ، والتكاليف المرتفعة ، وتوافر السلاسل العامة.

فيما يتعلق بمسألة السيولة قد يكون الحل الصحيح هو بروتوكول متعدد السلاسل مع احتياطيات رأس المال و على سبيل المثال يتم تشغيل بروتوكولات مثل Curve و AAVE و Compound بواسطة أصول كافية متعددة السلاسل وإذا تم إنشاء جسر عبر سلسلة ضمن هذه البروتوكولات فلن يتمكن من معالجة مشكلة السيولة فحسب بل يمكنه أيضًا الاستفادة بشكل كامل من العناصر غير المستخدمة أموال بروتوكول المقايضة عبر السلاسل للأصول المحلية مع السماح لمزودي السيولة بتحقيق المزيد من الأرباح.

على الرغم من عدم قدرة أي من المشاريع الحالية على تلبية جميع المتطلبات المختلفة بشكل مثالي فإن قطاع المقايضة عبر السلاسل يقترب من هذه الرؤية وقد لا يكون التبادل النهائي عبر السلاسل بعيدًا جدًا عنا.

ذات صلة : منصة CoinEx لتبادل العملات الرقمية العالمية